قدرت شکست قیمت به میزان احتمال تداوم حرکت قیمت پس از عبور از یک سطح حمایتی یا مقاومتی اشاره دارد. این موضوع در تحلیل تکنیکال از اهمیت بالایی برخوردار است، زیرا معاملهگران با پیشبینی قدرت شکست قیمت میتوانند تصمیمات معاملاتی آگاهانهتری اتخاذ کنند. در ادامه با این مقاله از اودی فایننس همراه باشید.

چگونه می توانیم قدرت شکست قیمت را اندازه گیری کنیم؟

برای اندازه گیری قدرت شکست قیمت، می توان از چند روش استفاده کرد:

۱. حجم معاملات:

- افزایش حجم معاملات در زمان شکست قیمت، نشان دهنده قدرت و احتمال تداوم روند جدید است.

- حجم کم معاملات در زمان شکست، می تواند نشان دهنده ضعیف بودن روند جدید و احتمال برگشت قیمت باشد.

۲. اندیکاتورها:

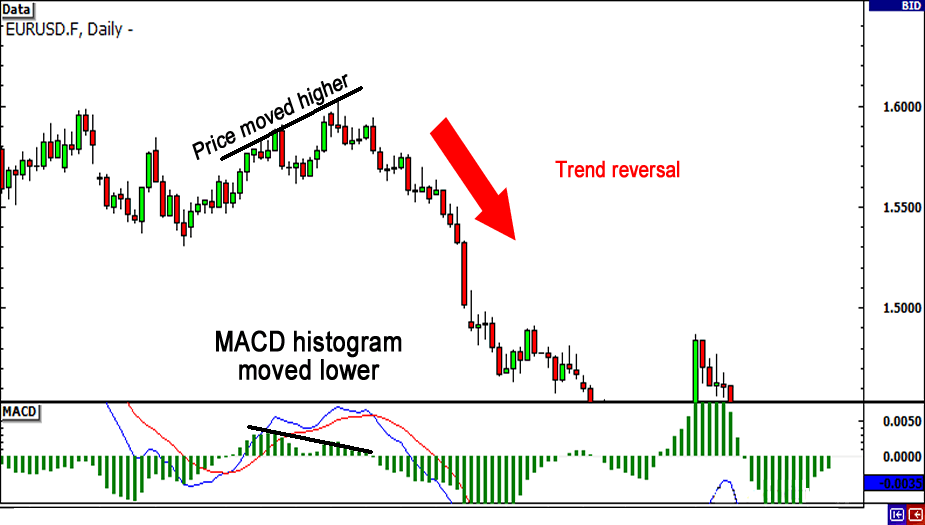

- اندیکاتور MACD:

- واگرایی منفی MACD (همگرایی قیمت و واگرایی MACD) می تواند نشان دهنده ضعیف شدن روند و احتمال شکست قیمت باشد.

- واگرایی مثبت MACD (واگرایی قیمت و همگرایی MACD) می تواند نشان دهنده قدرت روند و احتمال تداوم شکست قیمت باشد.

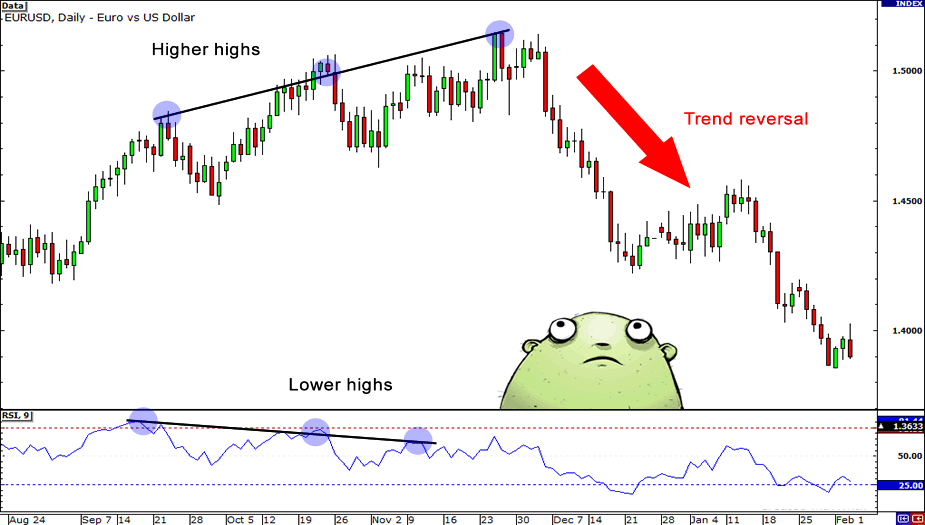

- اندیکاتور RSI:

- عبور RSI از سطح ۷۰ (اشباع خرید) می تواند نشان دهنده احتمال برگشت قیمت باشد.

- عبور RSI از سطح ۳۰ (اشباع فروش) می تواند نشان دهنده احتمال تداوم روند صعودی باشد.

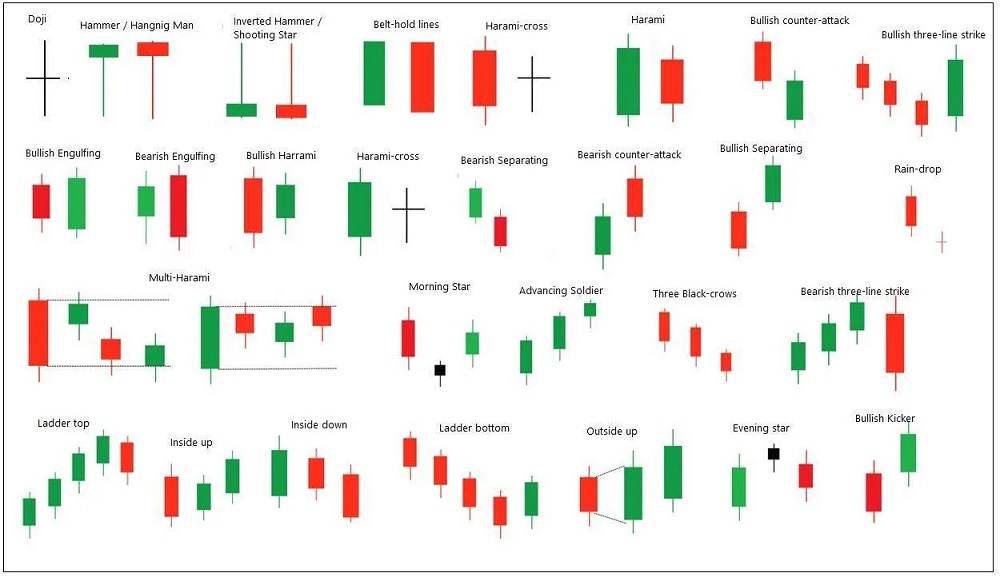

۳. کندل ها:

- کندل های قوی:

- کندل های بلند با سایه های کوتاه نشان دهنده قدرت روند و احتمال تداوم شکست قیمت هستند.

- کندل های با حجم بالا و قیمت پایانی نزدیک به سقف کندل، نشان دهنده قدرت خریداران و احتمال تداوم روند صعودی هستند.

- کندل های ضعیف:

- کندل های کوتاه با سایه های بلند نشان دهنده ضعف روند و احتمال برگشت قیمت هستند.

- کندل های با حجم پایین و قیمت پایانی نزدیک به کف کندل، نشان دهنده قدرت فروشندگان و احتمال نزول قیمت هستند.

۴. سایر عوامل:

- اخبار و رویدادها:

- اخبار و رویدادهای مثبت می توانند به تقویت روند صعودی و افزایش قدرت شکست قیمت کمک کنند.

- اخبار و رویدادهای منفی می توانند به تضعیف روند صعودی و کاهش قدرت شکست قیمت منجر شوند.

- تحلیل بنیادی:

- بررسی وضعیت اقتصادی، سیاسی و اجتماعی می تواند به درک بهتر عوامل موثر بر قیمت و قدرت شکست آن کمک کند.

نکته:

- هیچ یک از این روش ها به تنهایی نمی تواند تضمینی برای تداوم شکست قیمت ارائه دهد.

- برای افزایش دقت پیش بینی، بهتر است از ترکیبی از چند روش استفاده کنید.

- به خاطر داشته باشید که بازار همیشه در حال تغییر است و هیچ روشی وجود ندارد که بتواند با قاطعیت آینده قیمت را پیش بینی کند.

همگرایی/واگرایی میانگین متحرک (MACD)

اندیکاتور MACD (مخفف Moving Average Convergence Divergence) ابزاری محبوب در تحلیل تکنیکال است که برای تشخیص روند و شناسایی نقاط ورود و خروج از معاملات به کار میرود. این اندیکاتور از تفاوت دو میانگین متحرک نمایی (EMA) با دورههای زمانی مختلف تشکیل شده است.

نحوه عملکرد MACD:

- خط MACD: حاصل تفریق EMA کوتاهتر (معمولاً ۱۲ دوره) از EMA بلندتر (معمولاً ۲۶ دوره) است.

- خط سیگنال: میانگین متحرک نمایی خط MACD با دوره زمانی کوتاهتر (معمولاً ۹ دوره) است.

- هیستوگرام: تفریق خط MACD از خط سیگنال را نشان میدهد.

همگرایی و واگرایی:

- همگرایی: زمانی رخ میدهد که خط MACD به سمت خط سیگنال نزدیک میشود. این اتفاق میتواند نشان دهنده ضعف روند فعلی باشد.

- واگرایی: زمانی رخ میدهد که خط MACD و قیمت در جهتهای مخالف حرکت میکنند. این اتفاق میتواند نشان دهنده تغییر احتمالی در روند باشد.

انواع واگرایی:

- واگرایی منفی: زمانی رخ میدهد که قیمت در حال صعود است، اما MACD در حال نزول است. این اتفاق میتواند نشان دهنده ضعف روند صعودی و احتمال کاهش قیمت باشد.

- واگرایی مثبت: زمانی رخ میدهد که قیمت در حال نزول است، اما MACD در حال صعود است. این اتفاق میتواند نشان دهنده ضعف روند نزولی و احتمال افزایش قیمت باشد.

نکات مهم:

- MACD یک اندیکاتور تأخیر دارد، به این معنی که سیگنالهای آن بعد از تغییر قیمت ظاهر میشوند.

- MACD به تنهایی نمیتواند برای پیشبینی دقیق قیمت استفاده شود.

- برای تفسیر دقیق سیگنالهای MACD، باید از سایر اندیکاتورها و ابزارهای تحلیل تکنیکال نیز استفاده کرد.

شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) (مخفف Relative Strength Index) ابزاری محبوب در تحلیل تکنیکال است که برای اندازهگیری قدرت یا ضعف یک سهم یا بازار بر اساس قیمتهای پایانی اخیر به کار میرود. این اندیکاتور بین ۰ تا ۱۰۰ نوسان میکند و به معاملهگران در شناسایی نقاط اشباع خرید و اشباع فروش کمک میکند.

نحوه محاسبه RSI:

- میانگین سود (RS): میانگین افزایش قیمتها در N دوره گذشته (معمولاً ۱۴ دوره)

- میانگین ضرر (RA): میانگین کاهش قیمتها در N دوره گذشته (معمولاً ۱۴ دوره)

- RSI: 100 * (RS / (RS + RA))

کاربرد RSI:

- تشخیص نقاط اشباع خرید: زمانی که RSI به بالای ۷۰ میرسد، میتواند نشان دهنده اشباع خرید و احتمال کاهش قیمت باشد.

- تشخیص نقاط اشباع فروش: زمانی که RSI به زیر ۳۰ میرسد، میتواند نشان دهنده اشباع فروش و احتمال افزایش قیمت باشد.

- تشخیص روند: RSI میتواند برای تایید روند و شناسایی نقاط ورود و خروج از معاملات به کار رود.

نکات مهم:

- RSI یک اندیکاتور تأخیر دارد، به این معنی که سیگنالهای آن بعد از تغییر قیمت ظاهر میشوند.

- RSI به تنهایی نمیتواند برای پیشبینی دقیق قیمت استفاده شود.

- برای تفسیر دقیق سیگنالهای RSI، باید از سایر اندیکاتورها و ابزارهای تحلیل تکنیکال نیز استفاده کرد.

موارد اضافی:

- سطوح RSI: علاوه بر ۷۰ و ۳۰، سطوح دیگر مانند ۵۰، ۲۰ و ۸۰ نیز میتوانند برای شناسایی نقاط اشباع خرید و اشباع فروش و همچنین سطوح حمایت و مقاومت مورد استفاده قرار گیرند.

- تنظیمات RSI: دورههای زمانی مورد استفاده در محاسبه RSI میتوانند بر اساس نوع بازار و سبک معاملاتی معاملهگر تنظیم شوند.

- واگرایی RSI: زمانی که RSI و قیمت در جهتهای مخالف حرکت میکنند، میتواند نشان دهنده تغییر احتمالی در روند باشد.

اندازه گیری قدرت شکست قیمت با حجم معاملات

حجم معاملات یکی از ابزارهای مهم در تحلیل تکنیکال برای اندازه گیری قدرت شکست قیمت است. به طور کلی، افزایش حجم معاملات در زمان شکست قیمت، نشان دهنده قدرت و احتمال تداوم روند جدید است. در مقابل، حجم کم معاملات در زمان شکست، میتواند نشان دهنده ضعف روند جدید و احتمال برگشت قیمت باشد.

نکاتی برای اندازه گیری قدرت شکست قیمت با حجم معاملات:

- مقایسه حجم معاملات با دورههای قبل: حجم معاملات را با حجم معاملات در زمانهای مشابه در گذشته مقایسه کنید. اگر حجم معاملات در زمان شکست قیمت به طور قابل توجهی بیشتر از میانگین باشد، نشان دهنده قدرت شکست است.

- بررسی الگوهای حجم: به دنبال الگوهای حجم خاص مانند افزایش ناگهانی حجم یا حجم صعودی باشید. این الگوها میتوانند نشان دهنده ورود پول جدید به بازار و احتمال تداوم روند صعودی باشند.

- استفاده از اندیکاتورهای حجم: از اندیکاتورهای حجم مانند OBV یا VCM برای تجزیه و تحلیل حجم معاملات استفاده کنید. این اندیکاتورها میتوانند به شما در شناسایی نقاط اشباع خرید و اشباع فروش و همچنین تغییر روند کمک کنند.

نکات مهم:

- حجم معاملات به تنهایی نمیتواند برای پیشبینی دقیق قیمت استفاده شود.

- برای تفسیر دقیق حجم معاملات، باید از سایر اندیکاتورها و ابزارهای تحلیل تکنیکال نیز استفاده کرد.

- به خاطر داشته باشید که بازار همیشه در حال تغییر است و هیچ روشی وجود ندارد که بتواند با قاطعیت آینده قیمت را پیش بینی کند.

موارد اضافی:

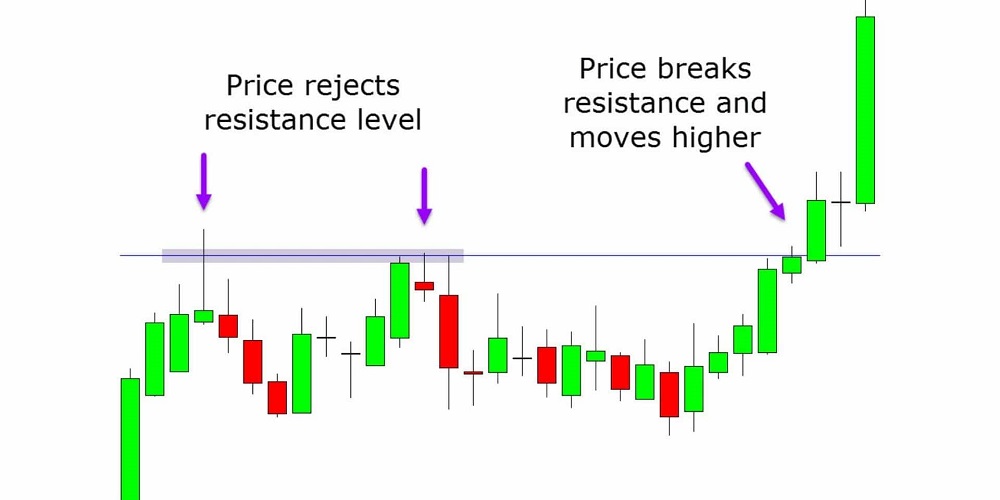

- حجم معاملات در سطوح حمایتی و مقاومتی: افزایش حجم معاملات در سطوح حمایتی و مقاومتی میتواند نشان دهنده شکست یا برگشت قیمت در آن سطوح باشد.

- حجم معاملات در کندل ها: بررسی حجم معاملات در کندل های مختلف میتواند به شما در شناسایی قدرت روند و نقاط ورود و خروج از معاملات کمک کند.

اندازه گیری قدرت شکست قیمت با کندل ها

کندل ها ابزاری بصری در تحلیل تکنیکال هستند که برای نمایش قیمت در یک دوره زمانی خاص (معمولاً یک دقیقه، یک ساعت، یک روز یا یک هفته) استفاده میشوند.

ویژگی های کندل ها:

- بدنه کندل: نشان دهنده دامنه قیمت (از بالاترین قیمت تا پایین ترین قیمت) در دوره زمانی مورد نظر است.

- سایه های کندل: نشان دهنده قیمت های بالا و پایین (فراتر از بدنه کندل) در دوره زمانی مورد نظر هستند.

- رنگ کندل: نشان دهنده جهت حرکت قیمت است. کندل های سبز نشان دهنده افزایش قیمت و کندل های قرمز نشان دهنده کاهش قیمت هستند.

استفاده از کندل ها برای اندازه گیری قدرت شکست قیمت:

- کندل های بلند با سایه های کوتاه: نشان دهنده قدرت و تداوم روند جدید هستند.

- کندل های کوتاه با سایه های بلند: نشان دهنده ضعف و احتمال برگشت قیمت هستند.

- کندل های با حجم بالا: نشان دهنده ورود پول جدید به بازار و احتمال تداوم روند جدید هستند.

- کندل های با حجم پایین: نشان دهنده ضعف و احتمال برگشت قیمت هستند.

الگوهای کندل:

- الگوی چکش: نشان دهنده برگشت احتمالی روند نزولی است.

- الگوی ستاره دنباله دار: نشان دهنده برگشت احتمالی روند صعودی است.

- الگوی پرچم: نشان دهنده تداوم روند فعلی است.

نکات مهم:

- کندل ها به تنهایی نمیتوانند برای پیشبینی دقیق قیمت استفاده شوند.

- برای تفسیر دقیق کندل ها، باید از سایر اندیکاتورها و ابزارهای تحلیل تکنیکال نیز استفاده کرد.

- به خاطر داشته باشید که بازار همیشه در حال تغییر است و هیچ روشی وجود ندارد که بتواند با قاطعیت آینده قیمت را پیش بینی کند.

موارد اضافی:

- بررسی کندل های قبل و بعد از شکست: بررسی کندل های قبل و بعد از شکست قیمت میتواند به شما در تعیین قدرت و احتمال تداوم روند جدید کمک کند.

- استفاده از اندیکاتورهای کندل شناسی: از اندیکاتورهای کندل شناسی مانند ATR یا Bollinger Bands برای تایید و تقویت سیگنال های کندل ها استفاده کنید.

اندازه گیری قدرت شکست قیمت با اخبار و رویدادها

اخبار و رویدادها میتوانند نقش مهمی در تغییر قیمت و قدرت شکست قیمت داشته باشند.

تاثیر اخبار و رویدادها بر قیمت:

- اخبار و رویدادهای مثبت: میتوانند به افزایش تقاضا و افزایش قیمت منجر شوند.

- اخبار و رویدادهای منفی: میتوانند به کاهش تقاضا و کاهش قیمت منجر شوند.

اندازه گیری قدرت شکست قیمت با اخبار و رویدادها:

- اهمیت خبر یا رویداد: هر چه خبر یا رویداد مهمتر باشد، احتمال تاثیر بیشتر آن بر قیمت بیشتر است.

- تأثیر خبر یا رویداد بر انتظارات: اگر خبر یا رویداد انتظارات را در مورد آینده مثبت کند، احتمال افزایش قیمت بیشتر است.

- سرعت انتشار خبر یا رویداد: هر چه خبر یا رویداد سریعتر منتشر شود، احتمال تاثیر بیشتر آن بر قیمت بیشتر است.

نکات مهم:

- اخبار و رویدادها به تنهایی نمیتوانند برای پیشبینی دقیق قیمت استفاده شوند.

- برای تفسیر دقیق اخبار و رویدادها، باید از سایر اندیکاتورها و ابزارهای تحلیل تکنیکال و بنیادی نیز استفاده کرد.

- به خاطر داشته باشید که بازار همیشه در حال تغییر است و هیچ روشی وجود ندارد که بتواند با قاطعیت آینده قیمت را پیش بینی کند.

موارد اضافی:

- بررسی واکنش بازار به اخبار و رویدادها: بررسی واکنش بازار به اخبار و رویدادهای مشابه در گذشته میتواند به شما در پیشبینی احتمالی تاثیر اخبار و رویدادهای جدید بر قیمت کمک کند.

- استفاده از ابزارهای تحلیل بنیادی: از ابزارهای تحلیل بنیادی مانند نسبت های P/E یا PEG برای ارزیابی ارزش ذاتی سهم و تعیین احتمال تاثیر اخبار و رویدادها بر قیمت استفاده کنید.

اندازه گیری قدرت شکست قیمت با تحلیل بنیادی

تحلیل بنیادی روشی برای ارزیابی ارزش ذاتی یک سهم با بررسی عوامل اقتصادی و مالی مرتبط با آن شرکت است.

عوامل مورد بررسی در تحلیل بنیادی:

- وضعیت اقتصادی: وضعیت اقتصاد کلان و صنعت مربوطه میتواند بر عملکرد شرکت و قیمت سهم آن تأثیر بگذارد.

- عملکرد مالی شرکت: بررسی صورتهای مالی شرکت مانند ترازنامه، سود و زیان و جریان نقدی میتواند به شما در ارزیابی سلامت مالی شرکت و توانایی آن در پرداخت سود به سهامداران کمک کند.

- مدیریت شرکت: بررسی تجربه و سابقه مدیریت شرکت میتواند به شما در پیشبینی عملکرد آینده شرکت و تاثیر آن بر قیمت سهم کمک کند.

استفاده از تحلیل بنیادی برای اندازه گیری قدرت شکست قیمت:

- ارزیابی ارزش ذاتی سهم: اگر قیمت فعلی سهم کمتر از ارزش ذاتی آن باشد، احتمال افزایش قیمت در آینده بیشتر است.

- بررسی نسبت های مالی: بررسی نسبت های مالی مانند P/E یا PEG میتواند به شما در مقایسه ارزش سهم با سایر سهم ها و تعیین جذابیت آن برای خرید کمک کند.

- پیشبینی سود آینده شرکت: اگر پیشبینی شود که سود آینده شرکت افزایش خواهد یافت، احتمال افزایش قیمت سهم در آینده بیشتر است.

نکات مهم:

- تحلیل بنیادی به تنهایی نمیتواند برای پیشبینی دقیق قیمت استفاده شود.

- برای تفسیر دقیق تحلیل بنیادی، باید از سایر اندیکاتورها و ابزارهای تحلیل تکنیکال نیز استفاده کرد.

- به خاطر داشته باشید که بازار همیشه در حال تغییر است و هیچ روشی وجود ندارد که بتواند با قاطعیت آینده قیمت را پیش بینی کند.

موارد اضافی:

- استفاده از تحلیل بنیادی برای شناسایی سهم های ارزشمند: تحلیل بنیادی میتواند به شما در شناسایی سهم هایی که قیمت آنها کمتر از ارزش ذاتی آنها است کمک کند.

- استفاده از تحلیل بنیادی برای مدیریت ریسک: تحلیل بنیادی میتواند به شما در کاهش ریسک سرمایه گذاری و افزایش احتمال سودآوری کمک کند.

در نهایت، دوره آموزش فارکس اودی فایننس به افراد امکان میدهد تا با اطمینان و آمادگی بیشتر به معاملات در بازار فارکس بپردازند و این مزایا به آنها کمک میکند تا از سرمایه خود در برابر ریسکها و خطرات بازار بهتر محافظت کنند.